世界経済は引き続き、大きな課題に直面している。ロシアのウクライナ侵攻や、インフレ圧力の長期化・広範化による生活費の危機、中国経済の減速の影響が続いているのだ。

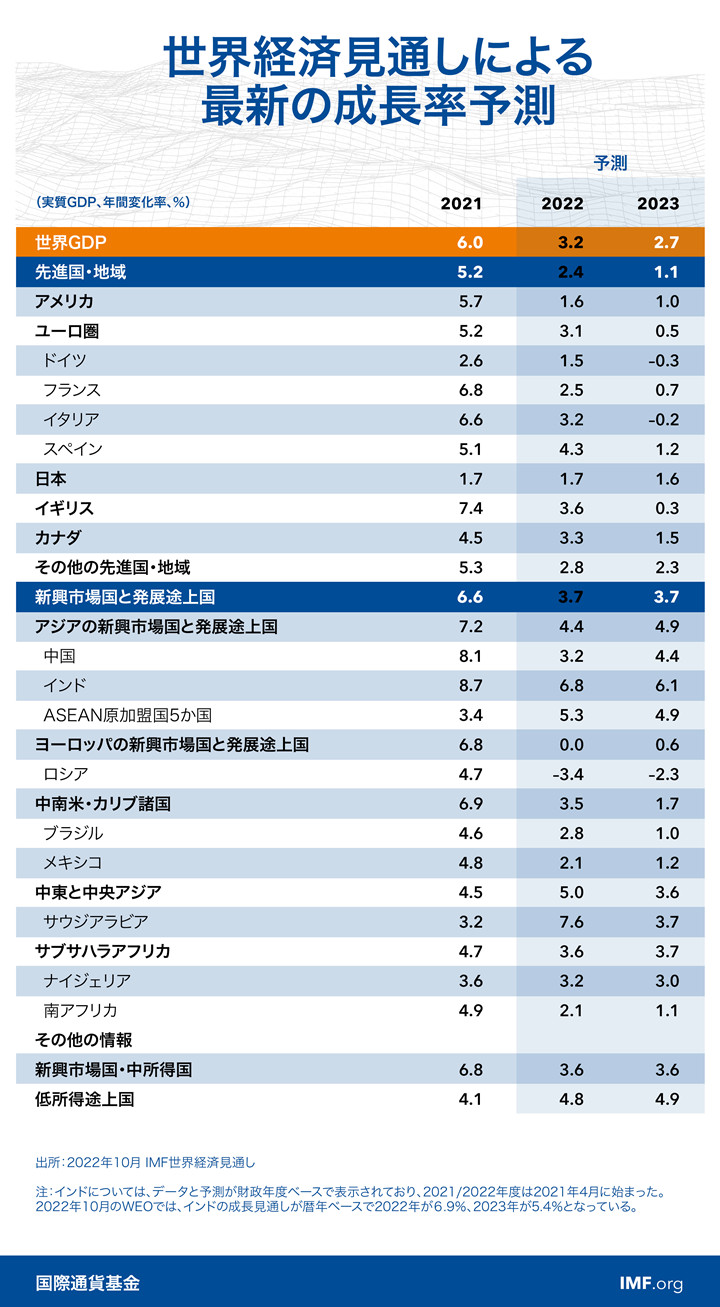

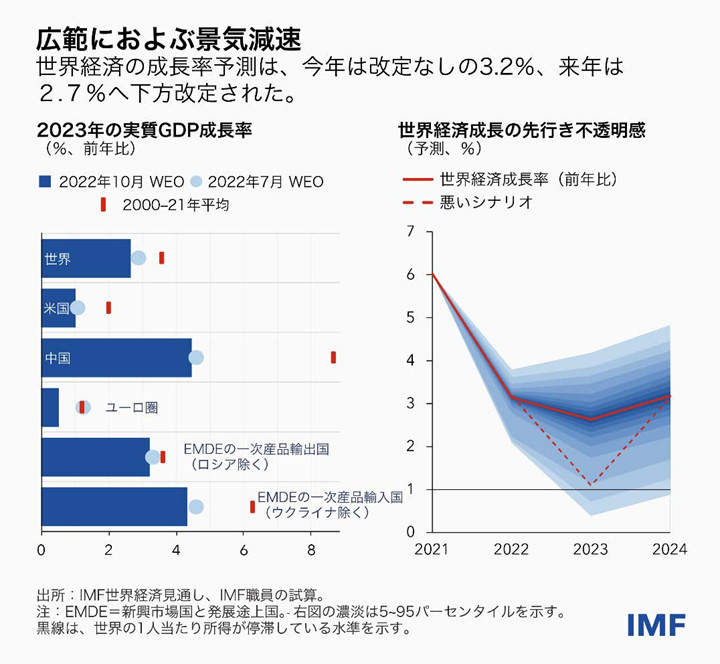

IMFによる世界経済の成長率予測は今年については3.2%と改定しなかったものの、来年については7月の予測から0.2%ポイントの下方改定となる2.7%に引き下げた。世界経済の約3分の1を占める国が今年または来年にマイナス成長となると予想され、2023年の景気減速は広範に及ぶだろう。世界の3大経済である米国と中国、ユーロ圏の失速は続くと思われる。全般的に、今年生じたショックは、パンデミック後に回復途上にあった経済に再び打撃を与えることとなる。要するに、最悪の事態はこれからだ。多くの人にとって、2023年は景気後退期のように感じられるだろう。

米国では、金融と財政の引き締めによる減速で、来年の成長率が1%になると予想される。中国については、不動産部門の低迷やロックダウンの継続を鑑みて、IMFは来年の成長率予測を4.4%に引き下げた。

減速が最も顕著なのはユーロ圏で、戦争が引き起こしたエネルギー危機により依然として大きな打撃を受けており、2023年の成長率は0.5%にまで低迷する見通しだ。

ほぼ全世界で、物価の急騰、特に食料やエネルギーの価格高騰によって家計が深刻な苦難を強いられている。貧困層ではことさらである。

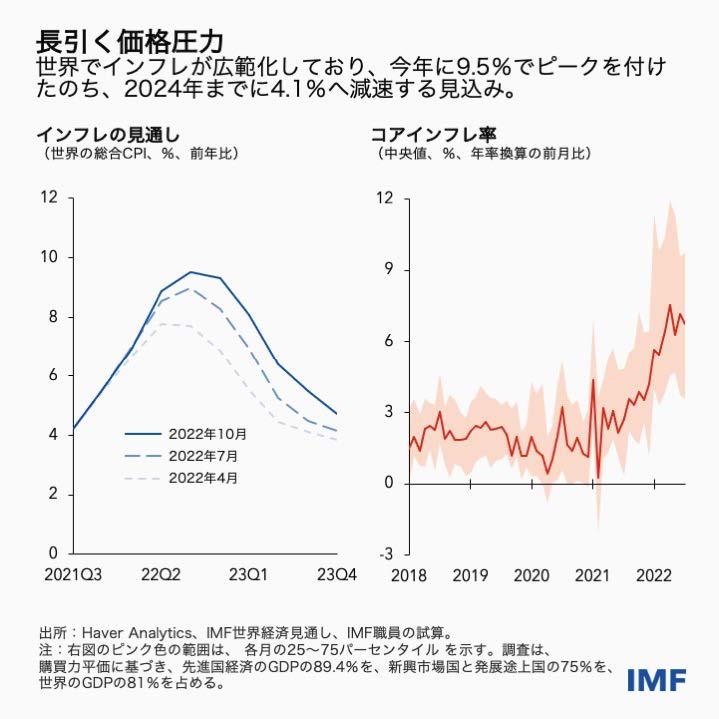

景気減速にもかかわらず、インフレ圧力は予想以上に広範化・長期化していることが明らかとなっている。現在、世界的なインフレは今年9.5%でピークに達した後、2024年までには4.1%へ減速すると予想されている。またインフレは、食料やエネルギーにとどまらず、広範化している。世界のコアインフレ率は、2021年末時点では年率換算で前月比4.2%だったが、今年7月には中央値で6.7%まで上昇した。

経済見通しは下振れリスクが依然高い。また、生活費危機に対処するための政策は、より困難なトレードオフを強いられる。 IMFの報告では、それらのいくつかを示した。

- 不確実性が高く脆弱性も増す中、金融、財政、金融監督における政策の調整を誤るリスクが急激に高まっている。

- 金融市場に混乱が生じれば、世界の金融環境は悪化し、ドル高がさらに進んで、投資家が安全資産に向かう可能性がある。そうなれば世界の他の地域、とりわけ新興市場国や発展途上国では、インフレ圧力と金融脆弱性に拍車がかかるだろう。

- インフレは、またしても予想以上に長期化しかねない。労働市場の極度の逼迫が続いた場合はなおさらである。

- 最後に、ウクライナでは激しい戦闘が続いており、さらにエスカレートすれば、エネルギー危機が深刻化する可能性がある。

IMFの最新の見通しでは、ベースライン予測を取り巻くリスクも評価している。来年の世界経済成長率は、約4分の1の確率で歴史的な低水準の2%を下回る可能性があるとIMFは予想している。もしリスクの多くが現実化した場合には、2023年の1人当たり所得はほぼ停滞し世界経済成長率は1.1%にまで落ち込むと考えられる。IMFの計算によれば、そのような悪い結果またはそれよりさらに悪い結果となる確率は10%から15%だ。

生活費危機

価格圧力の高まりが依然として、現在および将来の繁栄に対する最も差し迫った脅威である。実質所得を圧迫し、マクロ経済の安定性を損なっているのだ。現在、各国の中央銀行は物価の安定回復に注力しており、引き締めペースを急激に速めている。

引き締め不十分にも引き締め過ぎにもリスクがある。引き締めが不十分だと、物価上昇がさらに長期化するほか、中央銀行の信頼を損ない、インフレ期待が制御不能となる。歴史が示すように、これはインフレを制御するためのコストを究極的に増やすことになる。

引き締め過ぎると、世界経済を不必要なほど過酷な景気後退に陥らせるリスクがある。金融市場も急速過ぎる引き締めに混乱する恐れがある。しかし、双方の政策の誤りは、伴う代償が同じでない。もしも中央銀行がインフレの根強さをまたもや見誤れば、ようやく獲得した信頼を損ないかねない。そうなれば、今後のマクロ経済安定性にとって遥かに有害となるだろう。金融政策は必要に応じて、市場の安定を確保すべきだが、各国の中央銀行は、インフレ抑制を重視した金融政策を着実に続けていく必要がある。

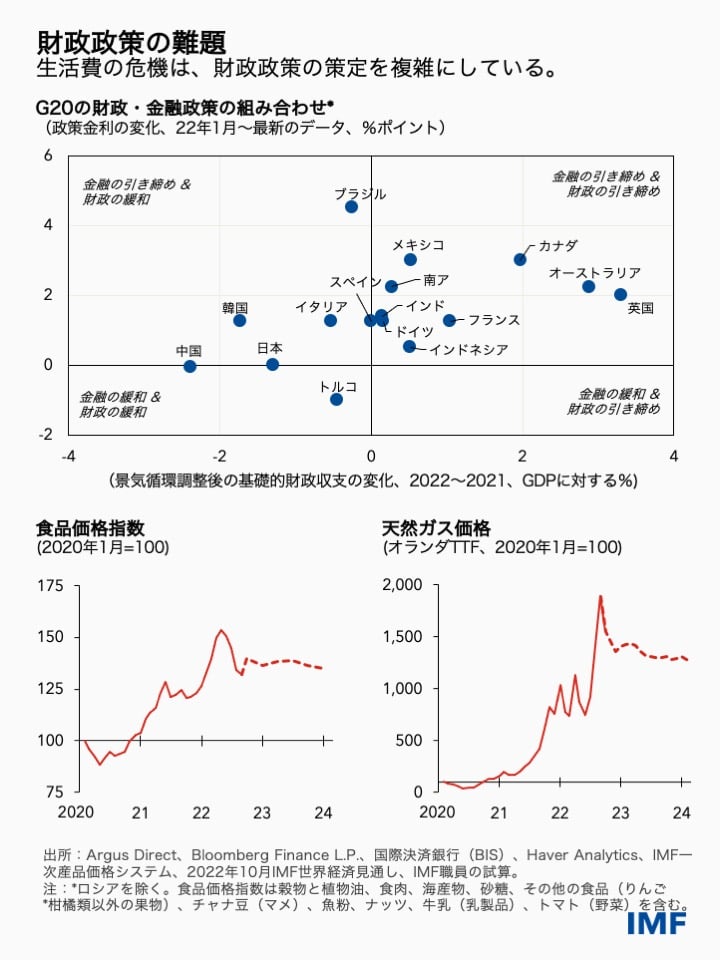

適切な財政政策を立案して生活費危機に対応することが深刻な課題となっている。いくつかの重要な原則を挙げる。

第1に、財政政策は、金融当局によるインフレ抑制の取り組みを妨げるような働きをしてはならない。最近の出来事からわかるように、インフレ抑制努力と相反する働きはインフレを長引かせるだけで、深刻な金融不安定性を招きかねない。

第2に、エネルギー危機は一時的なショックではない。欧州では特に言えることだ。戦争を受けたエネルギー供給における地政学的再編成は、広範かつ恒久的である。2022年は欧州にとって厳しい冬となるだろうが、2023年の冬は事態がさらに悪化しているだろう。エネルギーの需要を抑制し供給を刺激するためには、価格シグナルが必要不可欠となるだろう。価格統制や大衆向けの補助金、禁輸措置は財政的に費用がかかる上、超過需要、供給不足、資源配分の誤り、供給制限につながる。そうした措置が奏功することはめったにない。その代わりに、財政政策は、的を絞った一時的な現金給付を通じて最も脆弱な層を守ることを目指すべきだ。

第3に、財政政策では、人的資本、デジタル化、グリーエネルギー、サプライチェーンの多様化などの生産能力への投資を通じて、各国がより不安定な環境に適応するのを後押しできる。そうした取り組みを拡充することにより、各国は将来の危機に対する強靭性を高めることが可能だ。残念なことに、現在は必ずしもこうした重要な原則を指針として政策が立案されていない。

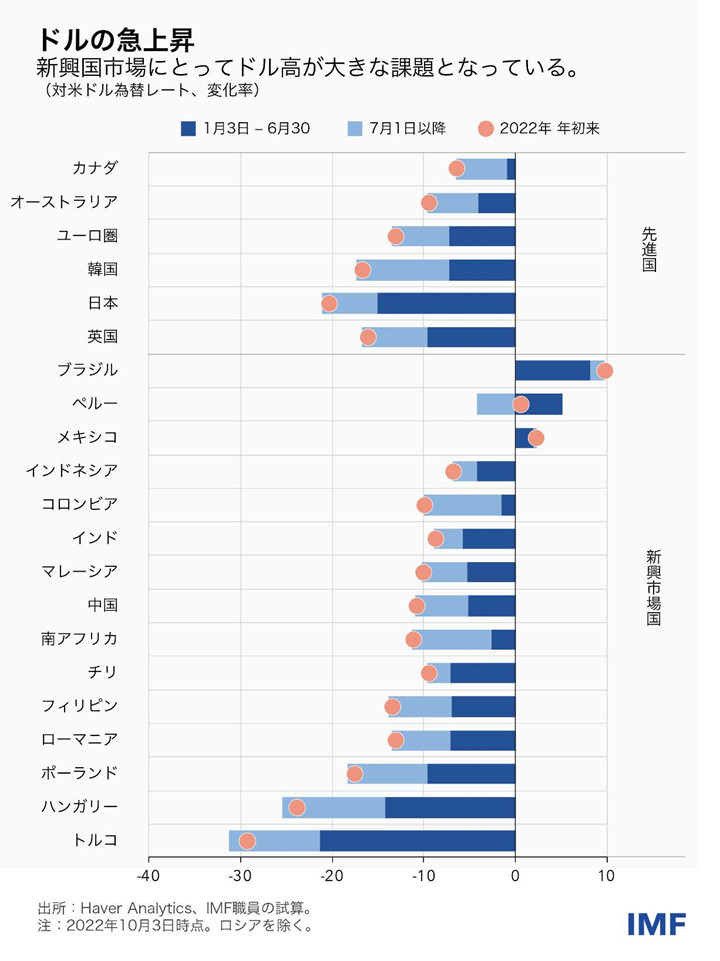

ドル高の影響

多くの新興市場国にとって、ドル高は大きな課題だ。ドルは現在、2000年初頭以来の最高値となっている。ただ、ドル高が最も顕著なのは先進国通貨に対してである。これまでのところ、ドルの上昇は、米国の金融政策引き締めやエネルギー危機などのファンダメンタルズ要因によるところが大きいようだ。

大半の新興市場国や発展途上国において、適切な対応としては、物価の安定を維持するために金融政策を調整すると同時に、為替相場が調整するのを許容し、金融環境が明らかに悪化したときのために貴重な外貨準備を温存しておくことだ。

世界経済が荒海に漕ぎ出していく中、新興市場国の政策当局者は今こそ難局に備える時だ。

健全な政策を導入している適格国は、IMFに予防的融資へのアクセスを求めることを含め、流動性バッファーの強化を早急に検討すべきである。各国はまた、将来を見据え、IMFの 統合的な政策枠組み(IPF)に基づき、予防的にマクロプルーデンス措置と資本フロー措置を適宜組み合わせて、将来の金融混乱の影響を最小限に抑えることを目指すべきである。

あまりにも多くの低所得国が過剰債務に陥っているか、陥りかけている。ソブリン債危機が相次ぐことを回避するためには、最も影響を受けている者を守るために主要20か国・地域(G20)共通枠組みを通じた秩序ある債務再編における進展が急務だ。直に時間がなくなるかもしれない。

エネルギー・食料の危機と、夏の異常な気温が重なり、統制のとれていないクライメート・トランジション(低炭素社会の実現に向けた移行)がどのようなものになるかを強く認識させられることとなった。気候政策や債務再編、その他特定の多国間課題における前進は、的を絞った多国間主義によって実際に、すべての人にための進歩を成し遂げ、地経学的分断の圧力を克服することが可能であることを示すことになるだろう。